Bristol-Myers Squibb Company adquirirá Celgene Corporation, firman acuerdo de fusión para crear empresa líder en innovación y biofarma

Bristol-Myers Squibb Company y Celgene Corporation anunciaron este 3 de enero de 2019 que celebraron un acuerdo de fusión definitiva en virtud del cual Bristol-Myers Squibb adquirirá a Celgene en una transacción en efectivo y acciones con un valor de capital de aproximadamente US$74 mil millones. Según los términos del acuerdo, accionistas de Celgene recibirán 1.0 acciones de Bristol-Myers Squibb y US$50.00 en efectivo por cada acción de Celgene. Los accionistas de Celgene también recibirán un derecho de valor contingente (CVR) negociable por cada acción de Celgene, que dará derecho al titular a recibir un pago por el logro de metas normativos futuros. Los Consejos de Administración de ambas empresas han aprobado la fusión.

La transacción creará una empresa especializada en biofarma, bien posicionada para atender las necesidades de pacientes con cáncer, enfermedades inflamatorias e inmunológicas y enfermedades cardiovasculares a través de medicamentos innovadores de gran valor y capacidades científicas líderes. Con áreas de enfoque complementarias, la compañía combinada operará con alcance y escala global, manteniendo la velocidad y agilidad que son esenciales para el enfoque estratégico de cada compañía.

Según el precio de cierre de las acciones de Bristol-Myers Squibb de US$52.43 el 2 de enero de 2019, la contraprestación en efectivo y acciones que recibirán accionistas de Celgene al momento del cierre está valuada en US $102.43 por acción de Celgene y un CVR (como se describe a continuación). Al completarse, se espera que las y los accionistas de Bristol-Myers Squibb posean aproximadamente el 69% de la compañía, y se espera que los accionistas de Celgene posean aproximadamente el 31%.

“Junto con Celgene, estamos creando un líder innovador en biofarma, con franquicias líderes y un gran y amplio suministro que impulsará un crecimiento sostenible y ofrecerá nuevas opciones para los pacientes a través de una variedad de enfermedades graves“, dijo Giovanni Caforio, MD, Presidente y Director Oficial ejecutivo de Bristol-Myers Squibb. “Como entidad combinada, mejoraremos nuestras posiciones de liderazgo en toda nuestra cartera, incluso en cáncer, inmunología e inflamación. También nos beneficiaremos de un plan ampliado de etapas iniciales y avanzadas que incluye 6 lanzamientos de productos a corto plazo previstos. Juntos, nuestra linea de trabajo tiene una gran promesa para los pacientes, lo que nos permite acelerar nuevas opciones a través de una gama más amplia de tecnologías de vanguardia y plataformas de descubrimiento“.

El Dr. Caforio continuó: “Estamos impresionados por lo que Celgene ha logrado para los pacientes, y esperamos dar la bienvenida a los empleados de Celgene a Bristol-Myers Squibb. Nuestra nueva compañía continuará con el fuerte enfoque en el paciente que es fundamental para las misiones de ambas compañías, creando una organización compartida con el objetivo de descubrir, desarrollar y suministrar medicamentos innovadores para pacientes con enfermedades graves. Confiamos en que generaremos valor para los accionistas y crearemos oportunidades para los empleados“.

“Durante más de 30 años, el compromiso de Celgene para liderar la innovación nos ha permitido ofrecer tratamientos que cambian la vida de los pacientes en áreas de alta necesidad no satisfecha. Combinándonos con Bristol-Myers Squibb, estamos entregando un valor inmediato y sustancial a los accionistas de Celgene y proporcionándoles una participación significativa en las oportunidades de crecimiento a largo plazo creadas por la compañía combinada“, dijo Mark Alles, Presidente y Director Ejecutivo de Celgene. “Nuestros empleados deben estar increíblemente orgullosos de lo que hemos logrado juntos y emocionados por las oportunidades que tenemos ante nosotros cuando nos unimos a Bristol-Myers Squibb, donde podemos avanzar más en nuestra misión para los pacientes. Esperamos con interés trabajar con el equipo de Bristol-Myers Squibb mientras reunimos a nuestras dos compañías“.

Beneficios estratégicos

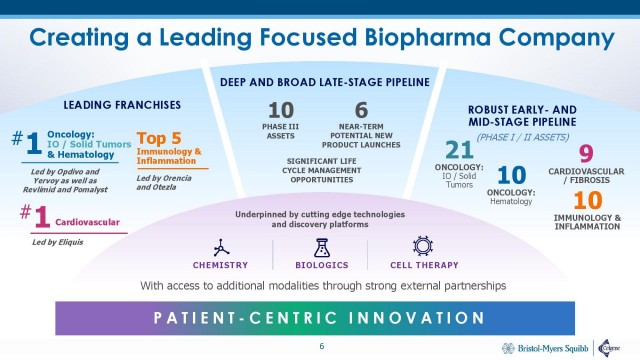

Se informa que la combinación crea:

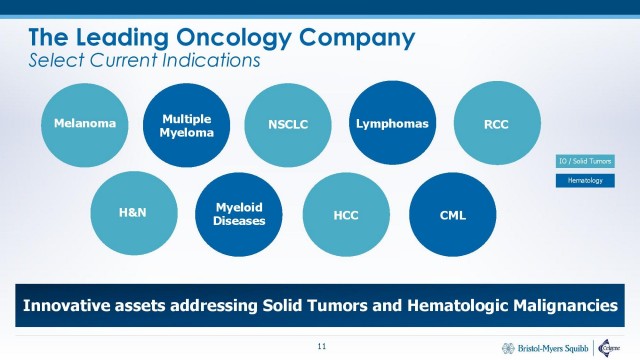

- Franquicias de oncología líderes tanto en tumores sólidos como en tumores malignos hematológicos liderados por Opdivo y Yervoy, así como Revlimid y Pomalyst;

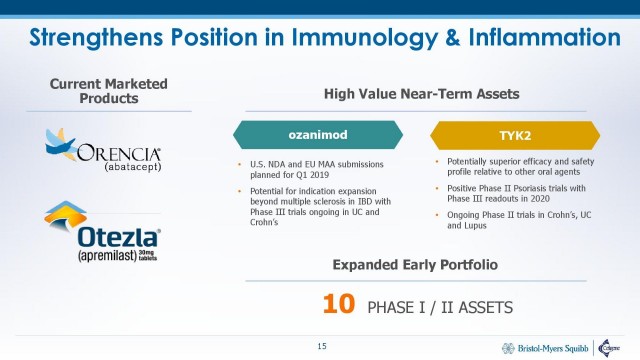

- Una de las 5 principales franquicias de inmunología e inflamación liderada por Orencia y Otezla; y

- La franquicia cardiovascular número uno liderada por Eliquis.

La compañía combinada tendrá 9 productos con más de US$1 mil millones en ventas anuales y un potencial significativo de crecimiento en las áreas de enfermedades centrales de oncología, inmunología e inflamación y enfermedades cardiovasculares.

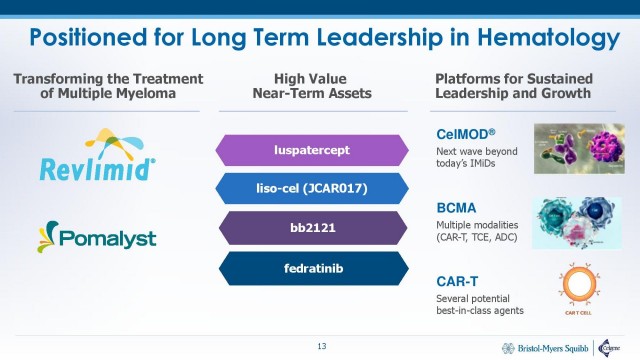

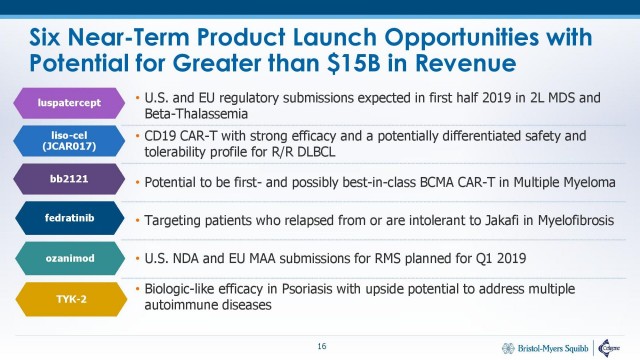

- Oportunidades de lanzamiento a corto plazo que representan un potencial de ingresos superior a US$15 mil millones. La compañía combinada tendrá 6 lanzamientos de productos esperados a corto plazo:

- 2 en inmunología e inflamación, TYK2 y ozanimod; y

- 4 en hematología, luspatercept, liso-cel (JCAR017), bb2121 y fedratinib.

Estos lanzamientos aprovechan las capacidades comerciales combinadas de las 2 compañías y ampliarán y mejorarán la posición en el mercado de Bristol-Myers Squibb con productos innovadores y diferenciados. Esto se suma a un número significativo de lecturas de registro de gestión de ciclo de vida esperadas en inmuno oncología (IO).

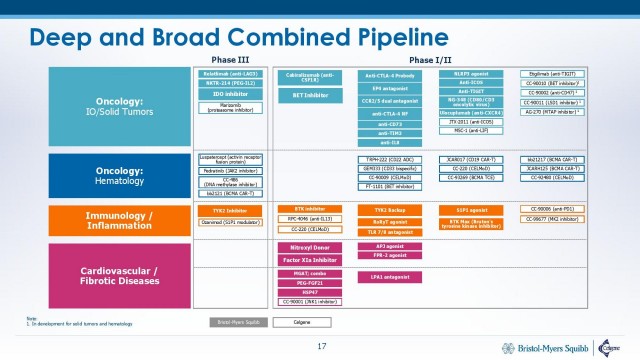

- El plan de trabajo de la etapa inicial construye una plataforma sostenible para el crecimiento. La compañía combinada tendrá en su una línea una etapa temprana profunda y diversa a través de tumores sólidos y neoplasias malignas hematológicas, inmunología e inflamación, enfermedad cardiovascular y enfermedad fibrótica aprovechando fuerzas combinadas en innovación. El proyecto inicial incluye 50 activos de alto potencial, muchos de ellos con lecturas de datos importantes en el corto plazo. Con un plan de trabajo de etapa temprana significativamente mejorada, Bristol-Myers Squibb informa estar bien posicionada para el crecimiento a largo plazo y la creación de valor significativo.

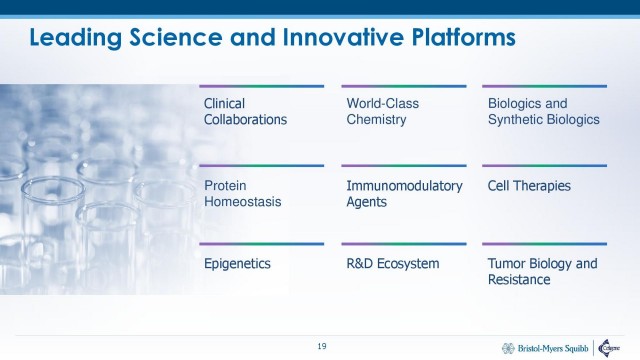

- Potentes capacidades de descubrimiento combinadas con experiencia de clase mundial en una amplia gama de modalidades. Juntos, la compañía tendrá mejores capacidades de innovación en diseño de moléculas pequeñas, biológicos/biológicos sintéticos, homeostasis de proteínas, ingeniería de anticuerpos y terapia celular. Además, las asociaciones externas fuertes proporcionan acceso a modalidades adicionales.

Aprobaciones y tiempos de cierre

La transacción está sujeta a la aprobación de los accionistas de Bristol-Myers Squibb y Celgene y la satisfacción de las condiciones de cierre habituales y las aprobaciones regulatorias. Bristol-Myers Squibb y Celgene esperan completar la transacción en el tercer trimestre de 2019. ![]()

facebookLinkedIntwitterPin ItWhatsAppBuffer